企業年金の資産運用で最も大事なことは、言うまでもなく長期安定運用です。長期安定運用という点では、中核的な投資対象は不動産だと思います。債券や株式、あるいはヘッジファンドなどと比べて価格変動の幅が小さく、そのスピードも緩やかです。また、物価が上がれば遅効性はあるものの賃料も上がりますので、インフレにも強い特徴があります。空前のインフレに世界が覆われる中、日本国内の企業年金の不動産投資の現状などをアップデートしたいと思います。

今回のポイントは以下の3つです。

1.不動産ファンド、とりわけ私募REIT(リート:不動産投資信託)は根強い人気がある。国内の優良ファンドは「空き」がなく、企業年金が「行列」を作っている状態

2.オフィス、住宅、商業施設、物流施設、ホテルといった不動産のセクター間の収益格差がコロナ禍で浮き彫りになった

3.同じセクターでも建物のスペックや立地などによる「個体差」が非常に大きい。現物を見ることが大事

企業年金は「私募」を選好

「基本の『き』」ですが、不動産投資とはなんでしょう。私の手元にある『年金の基礎知識 2022年版』(野村年金マネジメント研究会)では以下のように説明されています。

■不動産投資とは、土地・建物の値上がり益・売却益(キャピタルリターン)やその賃貸によって得られる収益(インカムリターン)の獲得を目的とする投資のこと

■現在、国内年金スポンサーが不動産投資を行う場合、現物の不動産に直接投資するのではなく、ファンドを通して不動産に投資することが一般的

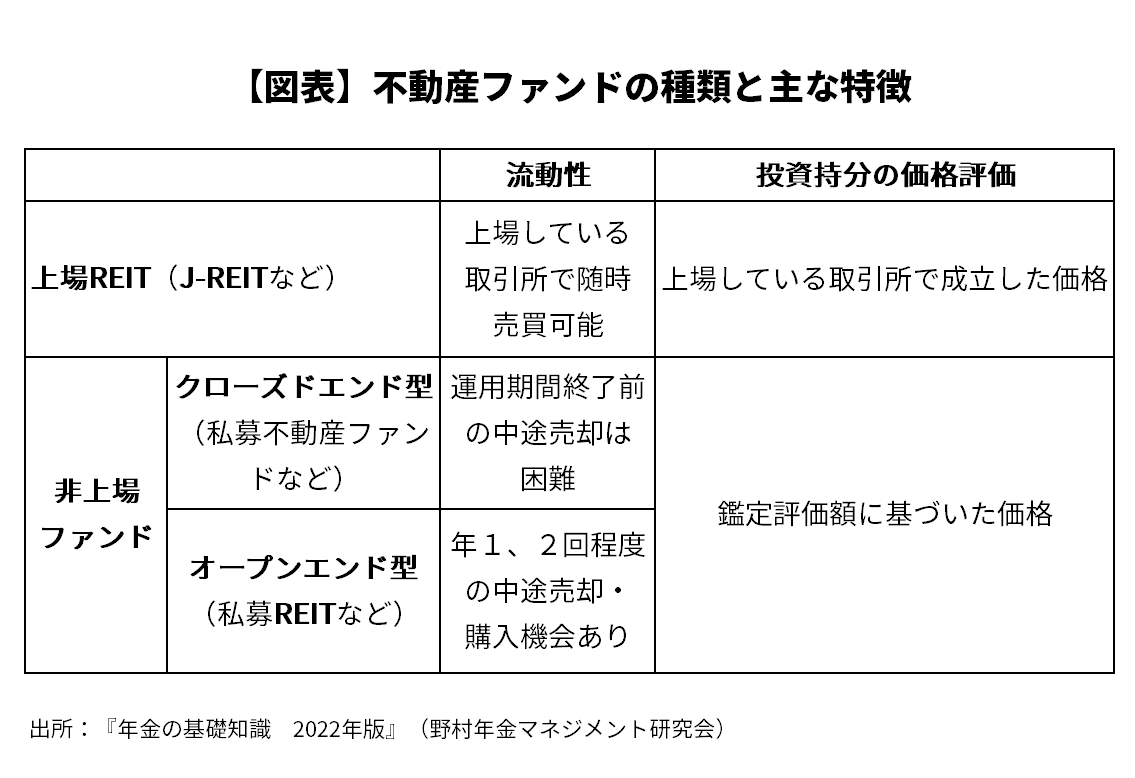

また、不動産ファンドにはいくつかの種類がありますが、大別すると以下のようになります。

国内の企業年金は【図表】のいずれのタイプにも投資していますが、一番下にある私募REIT、つまり不動産投資法人が最もポピュラーだと思います。上場REITと比べると価格変動が少なく、投資対象の物件も明確で安定した運用がされているためです。

買いたくても買えない不動産の優良ファンド

私募REITには国内だけでなく海外のファンドもあります。私が運用を担当していた新聞社の企業年金基金でも、国内ファンドに加えて欧州数カ国のオフィスビル、商業施設、ホテルに分散投資するファンドや、米国やアジアを含めた数十の不動産ファンドをパッケージにしたファンド・オブ・ファンズ(FOF)に投資していました。

国内のファンドは、いずれも大手の不動産デベロッパーの子会社が運営しているもので、極めて安定した収益を享受できていました。追加投資も何回か行いました。投資の募集は物件が増えるか、投資家の解約で「窓」が開いたときに限られていました。また募集は既存の投資家優先で、新規に投資するのは当時から困難でした。

この1年ほど、日本と米欧の金利差拡大で為替ヘッジコストが増大したことから、為替リスクがない国内の不動産ファンドの人気が一層高まりました。現在では、大手デベロッパー系などの優良ファンドは買いたくても買えない状態のようです。不動産投資に詳しいアナリストの1人は「日本の不動産は別次元」と話していました。

Eコマースの恩恵で物流施設が好調

ひとくちに不動産と言っても、内容は多様です。代表的な分類では

オフィス/商業施設/物流施設/ホテル/住宅/その他

といったところでしょう。以前はセクター間の収益性の違いなどはそれほど注目されていませんでしたが、コロナ禍で一変しました。容易に想像がつくと思いますが、一番大きな打撃を受けたのがホテル。旅行需要の激減の影響です。商業施設はスーパーなど日常使いのお店はそれほどでもありませんでしたが、大型のショッピングモールは大きく落ち込みました。テレワークの浸透でオフィスも相当厳しくなりました。

その一方で堅調だったのが物流施設と住宅。中でも物流施設(要するに倉庫です)は、AmazonなどのEコマースの爆発的な普及に対応するために、需要が大きく拡大して収益が大きく伸びました。住宅も、家にいる時間が長くなったことなどもあって、安定した成長を見せています。

物件ごとに大きな個体差

ここで一つ気をつけたいのが、同じセクターの中でも物件ごとの個体差が大きい点です。

絶好調といっていい物流施設ですが、内実は二極分化しています。Eコマースの追い風を享受できているのは、DX(デジタル・トランスフォーメーション)に対応できて、スピーディーな荷物の仕分けや配送を省人化しつつ実現している施設です。

実は私自身、コロナ下の2020年に、物流施設だけに特化したファンドに新規投資した経験があります。投資を決断する前には、そのファンドに組み入れられた最新の物流施設を千葉県流山市と埼玉県三郷市の2カ所で見学しました。

特に流山の施設は、オープン間もない最新鋭のスペックでした。ここでは、トラックの運転手はスマホで荷受け・荷渡しなどの情報を入力。トラックに荷物が積載するまでの待ち時間に、施設内のシャワールームを使ったり、コンビニエンスストアや食堂を利用したりできるようになっていました。DX対応はもちろんのこと、人手不足のトラックドライバーたちに「選ばれる施設かどうか」が決定的に重要と、このファンドの担当者が説明してくれました。

実物資産ゆえの「現場百回」が重要

私は企業年金基金に勤務する前、同じ新聞社の不動産子会社で主にオフィスビルの開発や運営に携わりました。その際、同業他社のビルを多数見学し、複数の不動産仲介会社へのヒアリングを重ねました。そうすると、同じエリアで似たようなスペックのAというビルとBというビルがあり、Aは常に満室状態なのに、Bは空きフロアが1年以上埋まらない、といったケースをしばしば目にしました。価格設定、携帯電話がかかりやすいかどうか、入居している飲食店の質、オーナーのテナント対応の良し悪し……原因はさまざまですが、外観だけでは分からない「それなりの理由」があるのです。

実物不動産にしても、REITなどにしても、投資対象となっている物件を可能な限り調査する。現物を見ることができるなら、それに越したことはありません。企業年金基金時代に知り合ったベテランの常務理事は、保有するファンドの運用報告を聞くだけでなく、ファンドに組み入れられた物件の視察を定期的に行っていました。そうすることで、運用報告書の数字だけでは分からない今後の見通しを肌で感じることができる。そう話していました。

「現場百回」

事件捜査も資産運用も基本は一緒なのかもしれません。