■中長期の成長戦略

アップルインターナショナル<2788>は、今後縮小傾向が続くと予想される国内市場は慎重なスタンスで安定成長を図る一方、中古車流通市場が発展し続ける海外市場、特に東南アジアに経営資源を傾斜する方針を掲げている。中古車輸出事業では、アフターコロナでも解消されない日系メーカーの供給不足を部分的に補うことで消費者ニーズに応え、業績を拡大する成長戦略を採っている。また、東南アジアの自動車市場において、後述するような市場の変化を前提としてリスクを回避し、事業を発展させる。

1. 世界のEVシフトの状況

(1) 世界の電気自動車(EV)市場の動向

国際エネルギー機関(IEA)は、2022年の世界のEV新車(乗用車)販売台数(BEVとプラグインハイブリッド車(PHEV)の合計)が前年比55%増の1,020万台と初めて年間1,000万台を超えたと発表した。地域別では、中国が前年比80%増の590万台、欧州が15%増の260万台、米国が55%増の99万台となった。中国の割合が60%近くを占めた。同年の新車販売台数に占めるEV比率は、中国が29%、欧州が21%、米国が8%であった。

世界の高速充電器(出力220キロワット超)の設置の9割、76万ヶ所が中国に集中している。中国には、2023年末時点で公共の充電器が272万基ある。中国の業界団体では、2024年に4割増を予想している。2024年2月に、中国の通信機器大手の華為技術(ファーウェイ)は、2024年中に同国内の高速道路のサービスエリアや国道沿いにEVの急速充電器を10万基設置する計画を発表した。設置する充電器は、最大出力250キロワットの急速充電器と600キロワットの超急速充電器になる。グループ企業が、新たに最大出力600キロワットの全液冷式超急速充電器を開発した。車載電池80キロワット時、航続距離600キロメートルのEVの場合、理論上では約8分でフル充電できる計算となる。実際には電池の残量や温度の影響を受けるため必ずしもこの通りにはならないが、世界的にも最高水準になる。EVの車載電池の性能向上により、超急速充電器の開発が可能になった。米テスラが中国で設置している急速充電器「スーパーチャージャー」は最大出力が250キロワットにとどまる。中国での設置は11,000基を超えたが、主にテスラ車向けとなる。ファーウェイの急速充電器は、テスラ車を含む全てのEVに対応する。

英国の市場調査会社によると、2023年の世界のEV販売台数は1,360万台、前年比31%増加した。内訳は、BEVが950万台、PHEVが410万台であった。BEVの地域別伸び率は、米国とカナダが50%増、欧州が27%増、中国が15%増であった。12月単月では、過去最高の150万台を記録した。2024年も3割程度の成長が見込まれている。

世界のEV販売台数の増加は、主に中国メーカーが牽引した。中国汽車工業協会は、2023年の自動車輸出台数を前年比57.9%増の491万台と発表した。同年における日本の自動車輸出台数は同16.0%増の442万台であった。半導体不足の緩和による生産の回復と円安により、日本の輸出台数は2年ぶりに増加したが、輸出台数世界一の座を中国に奪われた。中国の2020年の輸出台数が100万台であったことから、3年間で5倍弱に急増したことになる。2023年の輸出台数のうち4分の1がEVなどの新エネルギー車(NEV)となる。同工業会は、2024年の輸出台数を前年比12%増の550万台と見込んでいる。中国メーカーは自動車運搬船の輸送力がボトルネックとなっているため、大型自動車専用船の確保を急ぐ。2023年12月に、7,000台の駐車スペースを持つ中国初の大型自動車専用RORO船が上海で就航した。RORO船は、コンテナ船よりも走行速度が速く、目的地までの所要時間が短い。自動車が自走して積み込まれるため、荷役時間を大幅に短縮できる。積み替え作業などが不要となり、陸路と海上の複合一貫輸送が可能となる。BYDは、2024年1月に運航を開始した自動車船を含め、今後2年内に8隻の自動車専用船を確保する計画だ。

中国政府は、2009年からNEV振興策を採ってきた。国家戦略として、自動車産業の高度化と新たな経済成長の牽引役として国際競争で優位に立つために、省エネルギー車、新エネルギー車の拡大に尽力した。核心技術である動力電池を構成する正極材、負極材、セパレーター、電解液の主要4部材など、電池の高性能化のための素材開発を強化した。電池産業集積エリアの建設を通じて、生産規模の拡大を図り、自動車用電池メーカーと主要4部材の中核企業を育成した。企業には、NEVや車載電池製造に不可欠な鉱物資源であるリチウム、ニッケル、コバルト、白金などの確保を奨励した。NEV普及策としては、充電設備建設のための奨励金の支給、購入者への補助金の支給、車両取得税の免除、公共機関によるNEV調達の段階的拡大、自動車企業の平均燃料消費量の管理制度導入などが盛り込まれた。

中国のEV市場では、約300社がしのぎを削り、過度な価格競争に発展している。2023年の中国の自動車生産台数は前年比11.6%増の3,016万台、販売が同12.0%増の3,009万台であった。中国は不動産不況などにより消費が低迷しているが、生産過剰が輸出圧力を生むことになる。

(2) 欧米ではEVシフトの見直し

欧米では、ガソリン車・ディーゼル車の新車販売を禁止する計画が見直されている。欧州連合(EU)は、2035年までにエンジン車の新車販売を禁止する方針だった。ドイツ、イタリアや中東欧諸国の要望を受け、合成燃料「e-fuel(イーフューエル)」を使うエンジン車は2035年以降も新車販売を認めることで合意した。英国は、2030年にガソリン車・ディーゼル車の販売を禁止する計画を、2035年に延長した。

米環境保護局(EPA)は、2023年4月に、乗用車とトラックの二酸化炭素(CO2)排出量を2032年までに2026年比で平均56%減らすよう義務付ける規則案を公表した。この規則に基づけば、新車販売に占めるEVの割合は2030年までに60%、2032年までに67%に高まると試算されていた。全米自動車労働組合(UAW)は規制強化のペースを緩めるよう要請、大手自動車メーカーも達成困難とした。そのため、当初案が見直され、2030年のEV比率が60%以下の水準となることが想定されている。

自動車が自国の基幹産業である欧米では、中国製EVの短期間に洪水のように押し寄せる輸出の拡大に危機感を強め規制措置を講じている。フランス政府は、2024年からEVの購入補助金制度の適用から石炭火力発電による電力を使用して生産されたEVを対象外とする。フランスメーカーであっても、中国での生産分は購入補助金の対象から外れる。原子力発電や再エネ発電による電力を用いて生産されたEU製、さらにフランス製のEVであればあるほど、多額の購入補助金が交付される。米国は、バイデン政権がインフレ抑制法(IRA)の下で国産EVの優遇を図っている。トランプ前政権も国内市場保護策を重視していた。

(執筆:フィスコ客員アナリスト 瀬川 健)

アップル Research Memo(7):変化の速い海外で先進的な取り組みを試みる(1)

関連記事

あわせて読む

-

自国通貨使用の加盟6カ国、ユーロ導入基準満たさすと欧州委

ロイター6/26(水)19:51

-

東京マーケット・サマリー

ロイター6/26(水)18:14

-

26日の香港市場概況:ハンセン0.1%高で続伸、ネットイース6.2%上昇

FISCO 株・企業報6/26(水)18:00

-

キオクシア、近く東証へ予備申請 10月末上場の方針固める=関係者

ロイター6/26(水)17:35

-

香港大引:ハンセン0.1%高で続伸、ネットイース6.2%上昇

サーチナ6/26(水)17:34

-

半導体成長株に不正疑惑 ファンド主張、会社は反論

共同通信6/26(水)16:48

-

日経平均寄与度ランキング(大引け)〜日経平均は大幅に3日続伸、東エレクやアドバンテストが2銘柄で約229円分押し上げ

FISCO 株・企業報6/26(水)16:07

-

東京株、2カ月半ぶり高値=半導体けん引、一時600円高

時事通信6/26(水)16:02

-

金属不使用で不純物少なく…住友化学が次世代EUV露光向け新レジスト

ニュースイッチ6/26(水)16:02

-

-

池袋という街だから見つかる「銘柄発掘のヒント」 コロナ禍でも「成長業種」の兆しをいち早く発見

東洋経済オンライン6/26(水)16:00

-

出力3倍…TDKラムダがAC/DC電源の新製品

ニュースイッチ6/26(水)16:00

-

半導体株を中心に買われ2カ月半ぶりの高値水準【クロージング】

FISCO 株・企業報6/26(水)15:59

-

東証グロース市場250指数先物概況:5月14日以来の水準に回復

FISCO 株・企業報6/26(水)15:53

-

日経平均は3日続伸、半導体関連が押し上げ 約2か月半ぶり高値

ロイター6/26(水)15:43

-

日経平均は大幅高で3日続伸、半導体株高や先物主導で一時39700円台まで上昇

FISCO 株・企業報6/26(水)15:30

-

東証大幅続伸、終値493円高 半導体関連に買い、全体けん引

共同通信6/26(水)15:23

-

日経平均株価終値、493円高の3万9667円…3日連続値上がり

読売新聞6/26(水)15:08

-

ユビAI Research Memo(9):M&A、資本提携により事業領域の拡大と成長を実現

FISCO 株・企業報6/26(水)14:39

-

経済 アクセスランキング

-

1

円相場一時1ドル160円40銭台 38年ぶりの円安水準

毎日新聞6/26(水)19:57

-

2

1000円→100円台も キャベツ価格一転激安 1カ月で状況一変したワケは

テレ朝news6/26(水)13:33

-

3

“大葉”と“しそ”何が違う?同じと思ってる人多いみたいですが…実は「明確な違い」

テレ朝news6/26(水)20:02

-

4

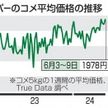

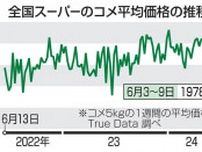

コメ上昇5キロ2000円に迫る 高温、訪日客増で需給逼迫

共同通信6/26(水)17:21

-

5

【速報】円相場1ドル=160円39銭 38年ぶりの円安水準更新で為替介入への警戒感高まる

TBS NEWS DIG6/26(水)18:38

-

6

日本人母子の切り付け事件、中国SNSで広まる「ある不満」

レコードチャイナ6/26(水)11:00

-

7

【独自】ブックオフ 架空買取などの疑い 一部店舗であすから休業・営業時間変更へ

テレ朝news6/26(水)17:30

-

8

鴻海による買収後、初の生え抜きCEO シャープ社長に沖津氏 家電などの経験買われる

産経新聞6/26(水)17:00

-

9

ステーキ宮、肉の日「値段そのまま40%増量」6月27日から29日に実施、「ひとくちてっぱんステーキ125g」を175gに増量して提供、クーポンは公式アプリとSNSで配信

食品産業新聞社ニュースWEB6/26(水)12:47

-

10

「ずっと実家に居座るから」年金で暮らす老夫婦の“安心老後”を狂わせた無職の娘の「衝撃発言」

Finasee(フィナシー)6/26(水)11:00

経済 新着ニュース

-

NY円、160円台前半

共同通信6/26(水)22:05

-

スリランカ、債務再編協定に署名 日本含む債権国と

共同通信6/26(水)22:01

-

為替相場 26日(日本時間22時)

共同通信6/26(水)22:00

-

ロンドン外為市場で38年ぶり円安水準、一時1ドル=160円40銭台

読売新聞6/26(水)21:54

-

万博、紙の入場券販売へ コンビニなどで 来場日時の事前予約は不要

産経新聞6/26(水)21:53

-

円下落、160円30銭台後半=37年半ぶり安値、為替介入警戒―ロンドン市場

時事通信6/26(水)21:52

-

NY円、160円27〜37銭

共同通信6/26(水)21:48

-

37年半ぶり円安水準 「再介入」のカード切るか 通貨当局と投機筋が攻防

産経新聞6/26(水)21:36

-

パナ、万博パビリオンの展示を一部発表 ペロブスカイト、シアノバクテリアなど環境テーマ

産経新聞6/26(水)21:34

-

スリランカ、日本などと債務再編協定に署名

共同通信6/26(水)21:33

総合 アクセスランキング

-

1

「互いの腰に手を回して」フィギュア・安藤美姫(36)が“20歳下”教え子(16)と“USJ手つなぎデート”密着写真「電車の中でも抱き合って…」

文春オンライン6/26(水)16:00

-

2

「お部屋から出られず遅刻」が頻発… 雅子皇后の現在のご体調とは

デイリー新潮6/26(水)11:41

-

3

出産発表から1年…私服の戸田恵梨香にネット騒然「お美しい」指輪もキラリ、夫は松坂桃李

スポーツ報知6/26(水)15:45

-

4

「テレビでは言えないのかな」上戸彩のトーク番組でなかったことにされた“大親友”の名前

週刊女性PRIME6/26(水)19:00

-

5

実業家になったMEGUMI(42)が頼る“美魔女社長”との出会い「カウンター席で私がナンパしたんです(笑)」

文春オンライン6/26(水)19:00

-

6

【速報】富士山の火口付近で3人死亡 ガス?低体温症? 専門家は

テレ朝news6/26(水)17:25

-

7

デーモン閣下、早期のがん手術を公表「寒い季節にならないうちには元気な姿で」「がん検診に行くべし!」【報告全文】

ORICON NEWS6/26(水)18:09

-

8

TBS田村真子アナ 生放送中に一瞬の寝落ち 南波アナは隣で熟睡

デイリースポーツ6/26(水)11:11

-

9

国内6例目 50代男性が山菜採りでマダニに足を咬まれ脳炎を発症 手足のしびれ 意識障害あり重体 札幌

HTB北海道ニュース6/26(水)18:20

-

10

夏休み廃止や短縮希望、60% 困窮世帯「生活費かかる」

共同通信6/26(水)16:45

東京 新着ニュース

-

ドクター・中松氏が96歳の誕生日 都知事選の最高齢候補者が記者会見で語った「他の候補者とは全く違う」

東京新聞6/26(水)21:21

-

都議補選「小池さんはどっちを応援?」 知事選の「味方」自民と都民ファが3選挙区で激突か 28日に告示

東京新聞6/26(水)19:26

-

柿沢家が欠けた「三国志」の行方は…都議補選・江東 山崎家、木村家の孫、共産、無所属が激突へ

東京新聞6/26(水)18:30

-

東京都議補選・足立 昨年区議選で大量落選者を出した自民と「城東エリア」で都議ゼロの立民の2新人が準備

東京新聞6/26(水)16:56

-

中央線(快速)で人身事故 運転再開

レスキューナウニュース6/26(水)13:35

東京 コラム・街ネタ

-

日本復帰は失敗じゃない!Jリーグで大暴れし「ヨーロッパ再挑戦」を実現させた5名

Qoly6/26(水)22:00

-

タニタふれあい農園で「フレイル」予防の実証実験 農園体験の効果を検証

みんなの経済新聞ネットワーク6/26(水)20:58

-

東武池袋で山形・宮城・岩手物産展 50店がご当地グルメ販売

みんなの経済新聞ネットワーク6/26(水)20:39

-

サイゲームス、名門ユヴェントスとのスポンサー契約を2年間延長!来季もユニフォームに「Cygames」

Qoly6/26(水)20:30

-

大井町に「やきとん まこちゃん」 1968年新橋で創業、社長の地元に初出店

みんなの経済新聞ネットワーク6/26(水)19:57

特集

記事検索

掲載情報の著作権は提供元企業等に帰属します。

(C) 2024 FISCO Ltd.