マイホームの選択肢として、中古マンションを購入するという方は多くいらっしゃるでしょう。中古マンションを購入した場合、住宅ローン控除は受けられるのでしょうか? 控除要件や控除額は新築マンションと異なるのでしょうか? 詳しく解説します。

住宅ローン控除とは

一般的にいわれる「住宅ローン控除」とは俗称で、正式名称は「住宅借入金等特別控除」といいます。制度としては、個人が住宅ローン等を利用してマイホームを新築、取得または増改築をした年の12月31日までに住み始めた際に、所得税や住民税の負担が軽減される制度のことです。

住宅ローン控除の控除額は、12月31日時点での住宅ローンの残高によって決まります。たとえば新築の場合は、ローンの年末残高の0.7%に相当する額を原則13年間、所得税や住民税から差し引くことが可能です。

中古住宅(マンション)はどうなの?

まず結論として、中古マンションも住宅ローン控除を受けることができます。

控除率は新築と同じ、ローンの年末残高の0.7%に相当する額を税額控除の適用期間は10年間となっており、借入限度額は一定の優良住宅の場合は3000万円、その他の住宅の場合は2000万円となっています。この借入限度額が新築住宅より低くなっています。

どのような中古マンションが対象となるの? 控除の適用条件は?

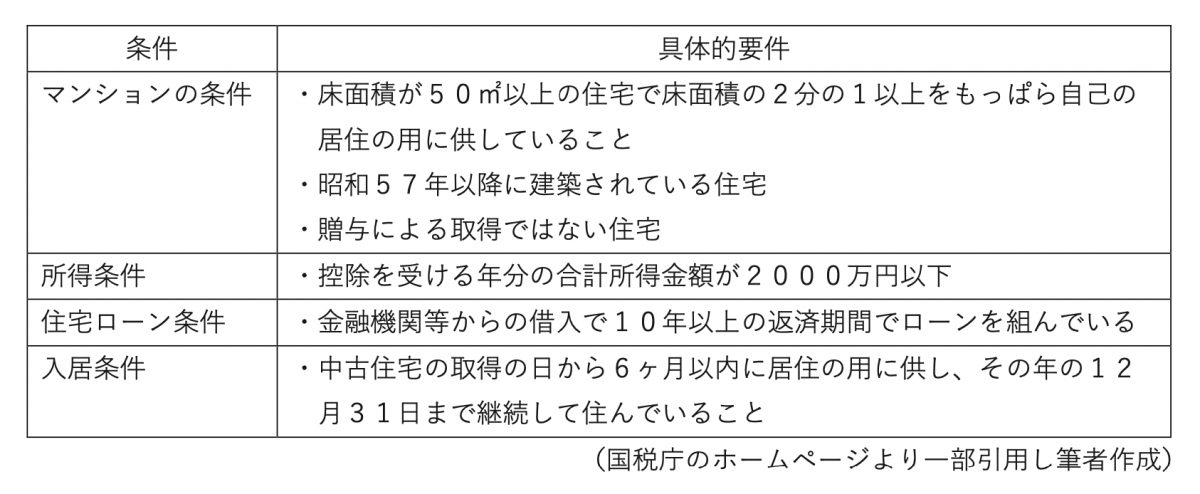

中古マンションで住宅ローンの控除の対象となるものは、大まかに図表1のような条件があります。

【図表1】

図表1以外にも細かい規定がありますが、まずは上記の条件を満たしているかを確認した上で、検討している住宅を購入しても控除対象になるか判断する必要があります。

初年度は確定申告が必要

住宅ローン控除を初めて受ける場合、入居年の翌年の確定申告を行わなければなりません。ただし、会社員等で年末調整を受ける給与所得者の場合は、2回目以降の確定申告は行わず年末調整で行うことができます。

その際は、年末調整前までに年末残高等証明書と住宅借入金等特別控除証明書、住宅借入金等特別控除申告書を会社に提出する必要があります。

ふるさと納税はできるの?

住宅ローン控除があってもふるさと納税をすることは可能ですが、あくまでも納税額が残っていれば節税効果があるということです。

両方の制度は税額控除ですので、そもそも発生した税額以上の控除はできません。また、上記のとおり1回目の住宅ローン控除を行う場合は確定申告が必要で、その年はふるさと納税のワンストップ特例は適用されませんので注意が必要です。

ご自身のライフプランに合った住宅を!

東京圏の場合、住宅価格の高騰で新築住宅の購入は高嶺の花になっています。築浅の中古マンションであれば、新築物件と同じような設備や耐震性を備えているケースもありますので、比較検討しましょう。

どうしても「賃貸じゃイヤだ!持ち家がいい!」という方は、ご自身の収入やライフプランを加味した上で、新築同様の住宅ローン控除がある中古マンションを購入することも念頭にいれてよいのではないでしょうか。その際は、そのマンションが控除対象になるのかを必ず確認するようにしましょう。

出典

国税庁 No.1214 中古住宅を取得した場合(住宅借入金等特別控除)

執筆者:田久保誠

田久保誠行政書士事務所代表