住宅購入は、人生において最も大きな買い物かもしれません。だからこそ、後悔しない住まい選びを目指したいものです。そのためには、情報収集も大切です。「住宅ローン減税」は、住宅ローンを利用して住宅を取得した場合に、一定の要件を満たせば所得税(住民税)の減税を受けることのできる制度です。ぜひ活用したい制度ではあるものの、年々要件が厳しくなっているのが現状です。 本記事では、住宅ローン減税の概要とともに、中古物件の購入を検討する際のポイントをお伝えします。

令和6年からの住宅ローン減税

マイホームを取得した場合には、一定の要件のもと、住宅ローン等の年末残高に対し、一定の割合で計算した金額を所得税額から控除することができます。一般的には、「住宅ローン控除」と呼ばれますが、正式には、「住宅借入金等特別控除」といいます。住宅の区分と居住開始の年により、限度額や控除期間が異なります。税額控除は、計算された所得税額から直接控除される(差し引く)ため、課税所得金額(税額を計算する前の金額)から控除する所得控除よりも減税額が大きくなります。利用できるのであれば、ぜひとも活用したい制度です。

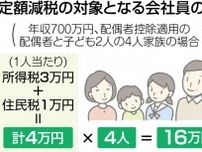

住宅ローン減税は、無理のない負担で居住ニーズに応じた住宅の確保を促進するために設けられた国の制度です。ただし、適用の要件は年々厳しくなっており、また控除される金額の上限も変化が見られます。最新の税制改正では、原則として住宅ローン減税を受けるには省エネ基準に適合する必要があります。住宅ローンの借り入れで住宅の新築や取得、増改築などを行った場合、年末のローン残高の0.7%が所得税(一部は翌年の住民税)から最大13年間控除されます(※)。なお購入した住宅が、省エネ基準に適合しない場合には、新築住宅(2024年1月以降の建築確認)であっても、「その他の住宅」に該当し、適用される借入限度額は2000万円、控除期間は10年となります。

図表1

(注)買取再販住宅:宅地建物取引業者により一定の増改築等が行われた居住用住宅のこと

住宅の省エネ性能は、「長期優良住宅・低炭素住宅」「ZEH水準省エネ住宅」「省エネ基準適合住宅」の3段階と「その他の住宅」に分けられます。

長期優良住宅・低炭素住宅…長期優良住宅は、劣化対策や耐震性などの認定基準に適合した住宅、

低炭素住宅は、二酸化炭素の排出抑制対策がとられている住宅

ZEH水準省エネ住宅…断熱・省エネ・創エネの要素を組み合わせた住宅

省エネ基準適合住宅…一定の省エネ基準を満たす住宅

適用されるための要件

上記のとおり、住宅性能については限度額等が異なりますが、共通する適用要件として以下をすべて満たしている必要があります。

1. 自らが居住するための住宅であること

2. 床面積が50平方メートル以上(合計所得金額1000万円以下であれば40平方メートル以上)

3. 合計所得金額が2000万円以下

4. 住宅ローンの借入期間が10年以上であること

5. 引き渡しまたは工事完了から6ヶ月以内に入居すること

6. 1982年(昭和57年)以降に建築または現行の耐震基準に適合していること

中古物件を取得した場合の住宅ローン減税

買取再販住宅という選択肢

建築後使用されたことのある住宅のうち、宅地建物取引業者が特定増改築等を行い、その宅地建物取引業者の取得の日から2年以内に取得した既存住宅を買取再販住宅といい、住宅性能要件が満たされていれば新築住宅と同様の限度額、控除期間が適用される場合もあります。

不動産会社(宅地建物取引業者)が中古物件を、リフォームやリノベーションを行ったうえで販売するイメージです。新築物件と比較すると割安ですし、すぐに入居することができるのが魅力です。最近は増えているものの、物件数としては少ないかもしれません。また、リフォームやリノベーションの価格相場が分からないため、物件の適正額が判別しにくい印象です。

なお、特定増改築等の工事内容についての要件もあるため、こういった住宅の購入を検討する際は、忘れずに、住宅ローン減税の適用可否について確認するようにしましょう。

既存住宅(中古物件)を取得した場合

建築後使用されたことのある住宅、つまり中古物件については、基本的に2024年以降も限度額は変わりません。省エネ基準を満たす住宅では3000万円、その他の住宅では2000万円が限度であり、いずれも住宅ローン残高の0.7%が10年間にわたって控除可能です。

なお、1981年(昭和56年)12月31日以前に建築された物件を取得した場合で、住宅ローン減税の適用を受けるためには、物件の引き渡し日までに発行された耐震基準適合証明書等の書類を用意する必要があります。

既存住宅(中古物件)を取得し、リフォームを行った場合の住宅ローン減税

自分が取得した中古住宅では住宅ローン減税が適用されない、という場合でも諦めないでください。中古住宅を取得して、工事費が100万円以上のリフォーム(リノベーション)を行うことで「リフォーム減税」の適用検討も選択肢となります。ローンの有無にかかわらず、利用できる制度です。また、住宅ローン減税との併用はできません。

まとめ

もともと「住宅ローン減税」は、住宅確保の促進を目的として始まった国の制度ですが、住宅性能を重視した国の省エネルギー対策の強化が明確に示された制度へと移行しています。そのため、基準を満たさない新築物件は対象外、中古物件でも限度額や年数が縮小傾向です。適用できるならば活用したい住宅ローン減税ですが、減税効果を考慮したうえで、エリアや間取り、住環境、そして物件価格など総合的な検討をふまえて判断することをおすすめします。

出典

(※)国土交通省 住宅ローン減税

国税庁No.1211-3 中古住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)

国土交通省住宅局 住宅ローン減税 省エネ要件化等についての説明会資料(2023年6月16日)

執筆者:大竹麻佐子

CFP🄬認定者・相続診断士

![[連載]イーストスタッドブログ・第7回 新種牡馬、レッドルゼルについて](https://img.topics.smt.news.goo.ne.jp/image_proxy/smartcrop/w_202_h_152_q_80/picture/umafuri/s_umafuri-33395.jpg)