マーケットは大きく変わろうとしています。普及が進むETFと市場改革の2つをキーワードに確認してみましょう。

本記事は2024年1月24日に三井住友DSアセットマネジメント本社にて開催されたセミナー「新しいNISA超活用!自分軸で考える投資先の選び方」内の第二部「ETFと東証市場改革について」を基に構成したものです。

世界で最も成功した金融商品の1つとされる「ETF」

そもそもETFとはExchange Traded Fundの略称であり、日本語に直訳すると取引所で取引される投資信託となります。ETFは、上場株式と同様に4桁コードが付され、上場株式と同じ方法で売買することができます。すなわち、ETFは取引時間中ならいつでも売買ができ、また、指値・成行での発注が可能です。また、ETFは投資信託と同様に分散投資が可能であるため、投資信託と株式を掛け合わせたいいとこ取りの商品といえます。現在、ETF市場は世界的に大きく拡大しており、最も成功した金融商品の1つとされています。

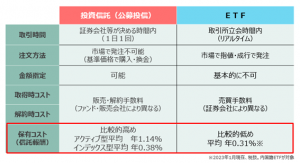

金融機関等で募集・販売が行われる公募の投資信託とETFの違いを下の表にまとめました。公募の投資信託と比較した場合、ETFは前述のとおり、リアルタイムで取引ができることのほか、保有コストとなる信託報酬が低めであることが特徴といえます。

ETFの信託報酬が低めになる理由

では、なぜETFは投資信託よりも信託報酬が低めになるのでしょうか。その理由は、ETFは販売会社への信託報酬の支払いがない仕組みであるためです。

信託報酬の内訳について投資信託とETFを比較すると、投資信託の場合、販売会社(証券会社、銀行)・委託会社(運用会社)、受託会社(信託銀行)の3つの支払い先がありますが、ETFは上場しているため、販売会社への支払いがありません。そのため、ETFは投資信託と比較し、信託報酬が低めになります。

以上のとおり、ETFはリアルタイムで取引でき、また、保有コストが低い傾向であるため、長期投資に適しているといえるでしょう。

プロである機関投資家もETFを利用

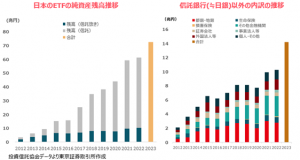

日本のETF市場の動向についても見てみましょう。直近の純資産残高は、70兆円を超えており、信託銀行(≒日銀)の保有分を除くと約14兆円となっています。その内、機関投資家が7割、個人投資家と外国法人等が1割強ずつ占めている状況であるため、現在は機関投資家による利用が中心といえ、個人投資家へのETFの普及はこれからといえるでしょう。

なお、ETFには「取引所価格」「基準価額」「インディカティブNAV(推定一口あたり純資産価格)」という3つの価格があります。詳しくは以下の記事をご参照ください。

アクティブETFも登場

現在、約300本のETFが東証に上場しており、日経平均やTOPIXといったベンチマークに連動することを目指したインデックスファンドがほとんどでしたが、2023年9月7日からは、ベンチマークを上回る運用成果を目指すアクティブファンドが6本上場しました。アクティブETFの足元での上場数は計11本となっており、ETFの多様化が進んでいます。アクティブファンドについて、もっと知りたい!という方は以下の記事もご参照ください。

東証におけるETFの品揃えが今後も充実していくことが期待されますが、現在、東証市場そのものに変革が起きています。

東証は変革の時

2022年4月から新市場区分がスタートし、現在、東証の市場はプライム・スタンダード・グロースの3つの区分に変更されました。

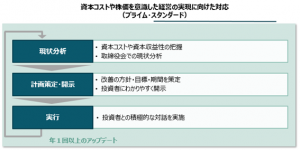

2023年3月31日には、東証はプライム市場およびスタンダード市場の全上場会社に対して、「資本コストや株価を意識した経営の実現に向けた対応」などの積極的な実施を要請しています(詳しくは以下をご参照ください。)。

経営層が主体となり、自社の資本コストや資本収益性の把握し分析・評価すること、改善の方針・目標・期間を策定し投資者に分かりやすく開示すること、さらに、開示をベースとして投資家との積極的な対話を行うこと、これら一連の対応について継続的な実施が要請されています。

企業の経営資源はヒト・モノ・カネの3要素から成り立っているといわれることもありますが、東証は「カネの使い方」について、効率化・最適化することを上場企業に求めたといえるでしょう

実際の開示状況は?

2023年12月末時点でプライム市場の49%(815社)、スタンダード市場の19%(300社)が開示しています。なお、プライム市場3月期決算企業に限った場合、59%(673社)が開示しており、2023年7月時点では31%から倍近くまで増加しています。

注:2023年12月末時点で直近に提出されているコーポレートガバナンス報告書において、所定のキーワードを記載している会社を集計

なお、東証は対応を進めている企業の状況を投資家に周知し、企業の取組みを後押ししていく観点から、2024年1月より、資本コストや株価を意識した経営の実現に向けた対応について開示している企業の一覧表の公表を開始しています(詳しくは以下をご参照ください。)。

(東証マネ部!編集部)

![[重賞回顧]師弟で掴んだ王者の称号。長期休養を乗り越えたテーオーロイヤルが古馬最高の栄誉を獲得!〜2024年・天皇賞(春)〜](https://img.topics.smt.news.goo.ne.jp/image_proxy/smartcrop/w_202_h_152_q_80/picture/umafuri/s_umafuri-33150.png)