JR東日本による新しいデジタル銀行サービス「JRE BANK」がいよいよ5月からスタートする。JRE BANKは銀行サービスを楽天銀行が代理し、JR東日本のブランド名で提供する形で5月から始動する。

JRE BANKの特徴は、JR東日本の駅にあるATMから手数料無料で何度でも現金を引き出すこと。が可能だ。Suicaなど既存のサービスとの連携も強化している。JRE BANKは鉄道経済圏と金融の融合を進め、顧客にとってより便利でお得なサービスを展開しようとしている様子がうかがえる。

●運賃4割引きチケット、最大6060円相当のグリーン券……破格の特典を用意

話題を集めているのは、鉄道料金の割り引きや充実したポイントプログラムだ。JRE BANK口座をビューカードの引き落とし口座に設定したうえで、預金残高を継続的に50万円以上に維持しておけば、複数の特典を獲得できる。

具体的には、「えきねっと」で申し込み可能な鉄道運賃が4割引になるチケットを年2枚提供する。その他にも「どこかにビューーン!」(JR東日本の新幹線停車駅から、ランダムに選ばれた4つの駅への旅行が可能となるサービス)を利用する際に使える2000ポイント割引クーポンも、年間12枚まで配布する。さらに、Suicaグリーン券を年に4回、最大6060円相当が無料で利用できる特典もある。

金融機関の預金金利は、日銀の政策変更を受けてこれから上がるといわれているが、それでも年間の受取利息は年率1%をはるかに下回る。仮にJRE BANKの特典をフル活用すれば、既存の預金金利を大幅に超える恩恵が受けられる。生活者にとっては魅力的に映るだろう。

また、JRE BANKの取引によってJRE POINTが貯まり、これをさまざまなサービスや商品に利用することもできる。特に給与の振り込みや他の銀行取引を通じてランクやポイントが加算されるシステムは、同じく異業種参入で成功を収めた楽天銀行をほうふつさせる。

●異業種がこぞって銀行に参入するワケ

近年、JRE BANKの例のように銀行代理業社が事業会社をサポートする形で銀行サービスに参入する例が増加している。例えば住信SBIネット銀行では「NEOBANK」というネットバンキングのブランドを立ち上げ、「高島屋NEOBANK」や「第一生命NEOBANK」といった具合に、異業種をスムーズに銀行参入させている。

本来、銀行業は「免許制」という許認可システムの中でも非常に厳しい審査を突破しなければ営めない。審査期間は登録制である証券会社の設立よりも長期であり、資本金要件も20億円と高額だ。またこの資本金要件も、実務上は30〜50億円程度なければ赤字期間に資本金額が割れてしまうこともあるため、なかなか免許が下りないのが実情だ。

そこで、すでに免許を有している銀行事業者とタッグを組み、既存の銀行インフラや技術を利用して、顧客に対して広範囲の金融サービスを提供する動きが生まれている。これを一般にBaaS(バンキング・アズ・ア・サービス)と呼ぶ。

BaaSの例が増加している背景には、2010年代後半から隆盛したフィンテックが成熟し、ネット銀行を中心に、銀行の複雑なシステムやサービスをテクノロジーの力でパッケージングすることができるようになったという点が大きい。

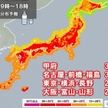

では、今このタイミングでBaaS参入が増えている理由は何だろうか。その大きな要因として、日銀による金融政策正常化の見込みが挙げられる。

政策金利が高騰すると、貸付金利が上昇し、銀行が運営する金融商品に対する投資収益率が向上する。これにより、金融セクターへの投資が魅力的になると同時に、金融サービスの提供も収益性が高まる。すると、新たな収益源として金融業界への参入を考慮するケースが増えるのだ。

高金利環境では、伝統的な銀行業務だけでなく、さまざまな金融サービスがより高い収益を生み出せるようになる。異業種企業は貸出金利と支払い利息間の利ざやを利用して、自社の核となる事業にシナジーを生み出す新たな金融製品やサービスを開発することが可能だ。

●JR東にとって、破格の特典は痛くない?

見逃してはならない点は、JRE BANKの提供する各種「特典」は、額面よりも負担するコストが小さいことにあるだろう。

例えば、100円に対して1%、1円の利息をつけた場合、銀行の負担する金額は1円だ。しかしこれがもし、1%の利息分が原価率30%の商品やサービスであったとしたら、100円に対して銀行側が実質的に負担する利息は0.3円、実質的な利息は0.3%にとどまるわけだ。

つまり、製品やサービスがある事業会社は、原価と市場価格の認識ギャップを活用することで事実上の預金金利を低く抑えることが可能となるわけだ。もちろん、顧客側の認識としては実際に支払う金額で利息をイメージするわけだから、不満を感じることもないだろう。

金利が高いとき、多くの消費者はより良い高い金利を提供する金融機関を探そうとする。異業種の企業が銀行業に参入する際には、通常、彼ら独自の顧客基盤やブランドロイヤリティーを活用して、競争力のある金利やユニークな金融製品を市場に投入することで、新規顧客を引きつけ、市場での差別化を図ることもできるのだ。

異業種企業が銀行業に参入するもう一つの理由は、既存の顧客基盤を活用しやすいこともある。広範な顧客基盤を有する事業会社は、多様なサービスを提供することでスケールメリットを発揮できる。JR東日本のように、Suicaのような世界的にも優れた決済システムを活用している企業にとって、銀行事業への参入は必然だったのかもしれない。

●ユーザーに「改悪」したと思われないために

一方で、新興のフィンテック企業や異業種からの参入者がつまづく例も少なくない。規制に適応できなかったり、リスク管理に失敗したりすることが原因だ。直近では、LINEとみずほフィナンシャルグループとのプロジェクトだった「LINE Bank」は2023年に頓挫した。

異業種企業が銀行サービスを提供するには、金融サービスに関する専門知識、規制への対応力、リスク管理能力を担保する必要がある。これらが欠けていれば、無論、サービス品質の低下や消費者の信頼失墜につながる。

また、日本の金利が非常に低い状態が続くと、銀行の主要な収益源である利子収入が圧縮され、サービスの改悪につながるというリスクもある。新たに金融市場に参入する異業種企業は、認知獲得のために多大なマーケティングコストを必要とするはずだ。先述した銀行代理スキームを活用したとしてもである。

こうしたコストを回収したくても、低金利環境ではそれを補う十分な収益を上げることが困難になる。これにより、投資の回収期間が長くなり、事業の持続可能性が危ぶまれる可能性もある。

JRE BANKは、冒頭に紹介した特典の数々をあくまで(一時的な)「キャンペーン」とうたっているが、それを見たSNSユーザーが、恒久的なサービスと受け取られかねない形で喧伝している様子も散見される。

銀行側がキャンペーンについて誠実に告知していたとしても、そのサービスが終了した時、利用者にとって“改悪”と映れば、長期的なダメージは計り知れない。JRE BANKのケースに限っていえば、魅力的な特典がどの程度続くかについてもより明確に提示しておくべきかもしれない。

●筆者プロフィール:古田拓也 カンバンクラウドCEO

1級FP技能士・FP技能士センター正会員。中央大学卒業後、フィンテックベンチャーにて証券会社の設立や事業会社向けサービス構築を手掛けたのち、2022年4月に広告枠のマーケットプレースを展開するカンバンクラウド株式会社を設立。CEOとしてビジネスモデル構築や財務などを手掛ける。Twitterはこちら

![[連載]イーストスタッドブログ・第7回 新種牡馬、レッドルゼルについて](https://img.topics.smt.news.goo.ne.jp/image_proxy/smartcrop/w_202_h_152_q_80/picture/umafuri/s_umafuri-33395.jpg)