<ここがポイント!>

■大型株は経済全体への期待、中小型株は個別銘柄への期待

■賃金上昇率が物価上昇率を追い抜けば消費拡大

■消費拡大で中小型株は収益拡大へ

大型株は経済全体への期待、中小型株は個別銘柄への期待

日本の株式市場では、株価指数が上昇しているのに対し、中小型株の値動きが振るわないように見える。しかし、まだ日本経済に見られていない本格的な消費の回復が始まれば、中小型株への市場の関心が高まるとみている。

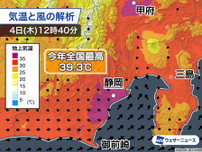

大型株と中小型株の主な違いの一つに、活発な指数取引や先物取引がある。これは、大型株と中小型株の物色タイミングの違いにつながっている。昨年の日経平均株価の上昇時期には、海外投資家による先物の買い越しが目立っていた。以下、株式市場での取引主体となっている海外投資家の売買動向に注目する。

先物取引の主な対象指数は日経平均株価である。先物や指数(現物)バスケットに興味を持つ投資家は、多くの場合、個別銘柄ではなく日本経済全体に注目している。例えば、昨年夏ごろの買い手は、米金利高による日本の相対的な割安さに着目し、その後の円安進行で日本が有利と判断したことなどから、指数先物市場に投資した。同じ理由で現物市場でも買い手が増えたが、市場全体は日経平均株価などの指数先物取引が動かしていた。

この見方は、企業の強い収益力を評価したというよりも、為替や金利などの環境を全体的に評価して指数を買う動きでしかなかった。このような状況では、中小型株は見過ごされやすい。そして、24年に入ると、先物市場の参加者は大きく売り越しに転じた。金利や為替が(米金利高、米ドル高であるが)ある程度落ち着き、日経平均株価が4万円をつけたことなどから、日本に強気だった投資家層の短期的な目標が達成されたようだ。日経平均株価は、38,000円から39,000円を中心とするレンジの中での取引が増えた。

一方、現物市場の参加者は全く異なる反応を見せ、指数動向と関係なく買い越しが大きくなった。今年に入ってからの海外投資家は、指数ではなく、銘柄を選別する投資(個別企業の収益力や成長力を評価)に変化し始めたように見える。そうであれば、大型株から中小型株へと物色対象が移行する可能性がある。中小型株に興味を持つ海外投資家は、為替や金利を分析するよりも、会社訪問や経営者とのミーティングに時間をかける。

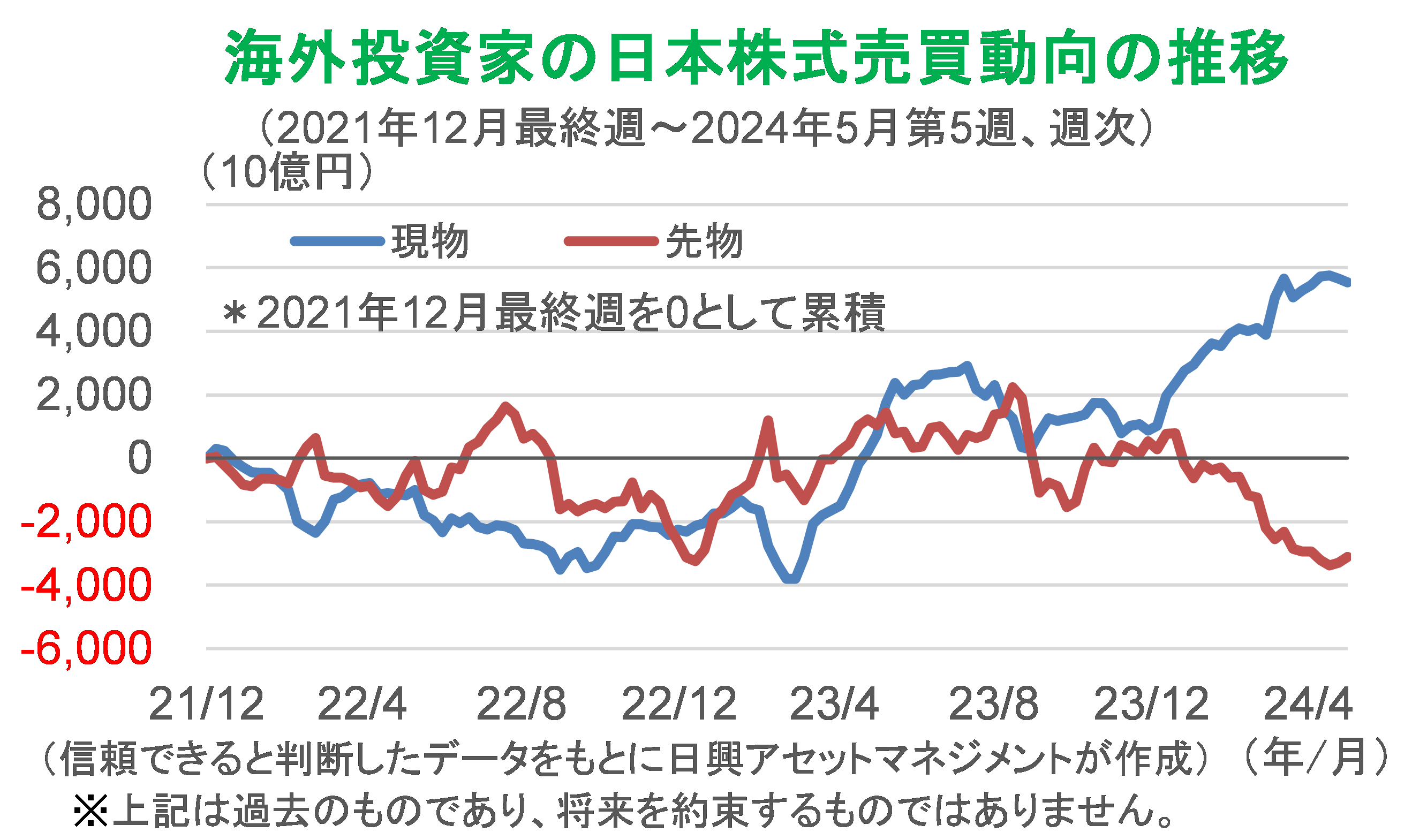

中小型株は大型株に比べてアナリストのカバー率が低く、情報が不足しがちで、企業側も英語での情報発信などが総じて遅れている。東証スタンダードやグロース市場に属する中小型株の売上・利益の増加率は概して大型株を上回っており、情報不足などを理由に大型株をアンダーパフォームしている中小型株の場合、割安となっている可能性が高い。そうであれば、中小型株は、情報不足や流動性の低さといったリスクに応じた高いリターンが期待できるはずだ。

賃金上昇率が物価上昇率を追い抜けば消費拡大

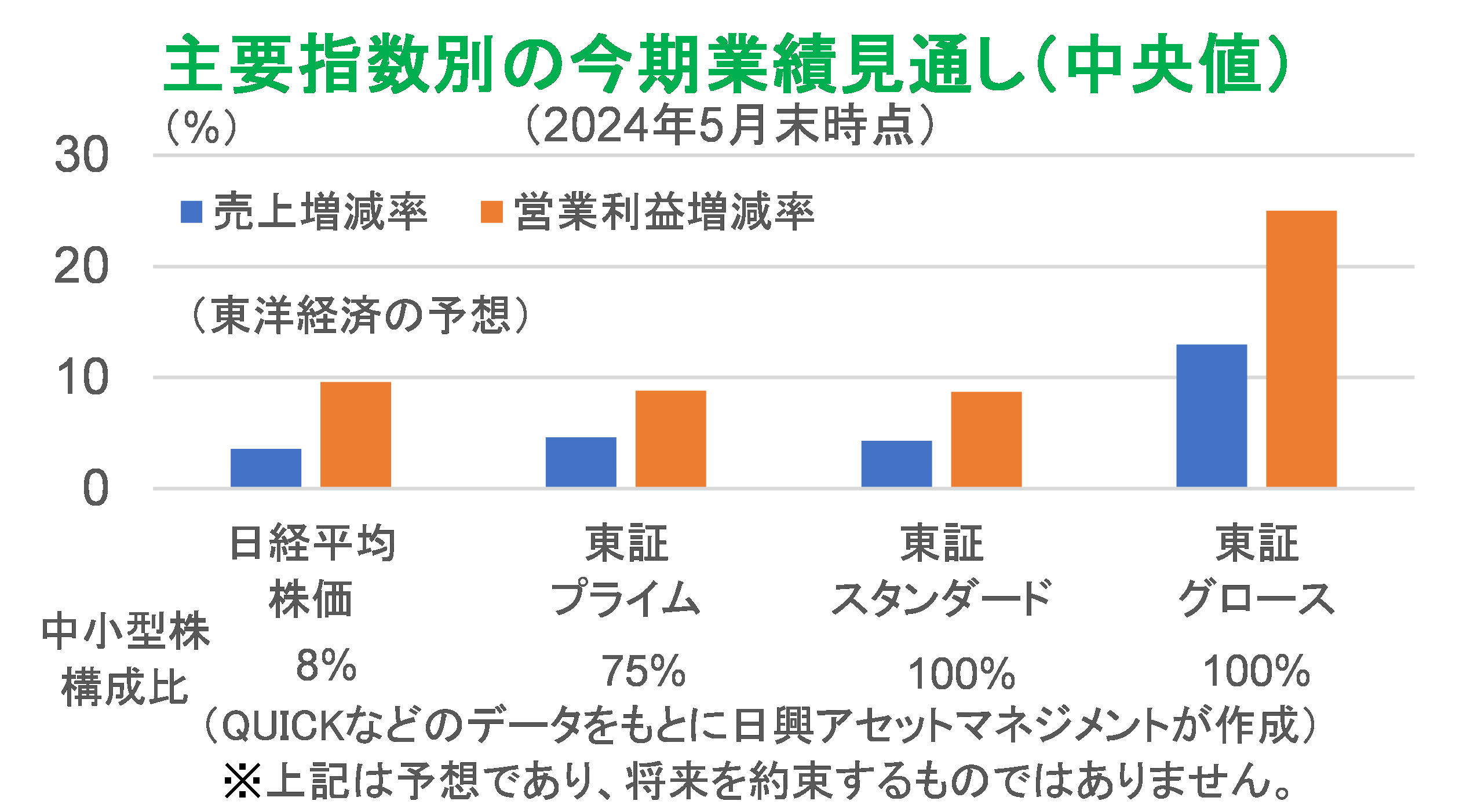

中小型株には、相対的に内需企業が多い。では、日本で本格的に消費回復するきっかけは何か。それは、日本のベースアップ(賃金上昇率)が物価上昇率を上回る時である。情報が不足しがちな中小型株は、売上・利益の予想に基づいて物色される大型株よりも、実績に基づいて評価が高まった時に物色されやすい。日本の消費回復と中小型株の本格的な収益回復が待たれる。

海外投資家は、日本の消費回復が現実のものとなるのか、まだ半信半疑のようだ。これまで中小型株の利益成長率が大型株を上回っているにもかかわらず、中小型株が大型株にアンダーパフォームしていたのは、現状、まだコロナ禍からの回復が実現したにすぎないとみられたことにありそうだ。国際展開する企業が多い大型株は、世界に先行してコロナ禍から経済活動を正常化した米国などへの輸出拡大により収益を稼ぐことができた。しかし、国内での正常化からようやく1年程度過ぎたところで、内需企業が多い中小型株の収益はコロナ禍前の水準に戻ったにすぎない。

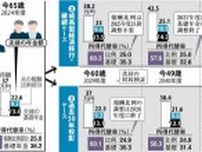

日本の中小型株が大型株をアウトパフォームするためには、まずベースアップが物価上昇率を上回ることが必要であろう。22〜23年度まで、ベースアップは物価上昇率を下回っており、消費は貯蓄で賄われて一時的な上昇を見せたものの、継続的な消費回復には大きな疑念が持たれてきた。しかし、24年後半には、春闘の集計に見られるように、3%超のベースアップにより、夏までには大幅な賃金上昇が期待される。

一方、物価は22年の光熱費上昇を受けた政府の補助金制度の終了などにより夏までは上昇するとみられるが、原油価格の下落などから持続的な上昇は見込まれていない。また、食料品も23年に大幅な価格転嫁を終えたばかりで、今年も大幅な値上げが行われるとは考えにくい。つまり、24年夏以降、賃金は上昇するが物価はさほど上昇しない、という消費拡大の絶好の機会が訪れる。

消費拡大で中小型株は収益拡大へ

ベースアップが物価上昇率を上回り、継続することが期待されるようになれば、日本はデフレ的な経済から脱却することになる。輸出のみならず国内での活発な企業活動(売上増)で人手不足が続き、賃金上昇と省力化を目的とした設備投資が増え、倉庫・店舗への建設投資が継続的に増える状況が見えてくるだろう。

この時、中小型株物色が本格化するとみている。設備投資や賃金支払いを背景に金利は上昇するが、物価上昇と売上増も同時に起こるので、全体として問題はないはずだ。つまり、ヒト・モノ・カネが継続的に不足するため、賃金上昇、投資拡大、金利上昇が起こるのである。これは円高要因となるが、国内経済に依存しがちな中小型株にとって、円高は収益懸念につながりにくい。24年夏以降は、今以上にデフレ脱却が明確になり、中小型銘柄の収益拡大と株価上昇が期待できるとみている。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

■当資料は、日興アセットマネジメントが情報提供を目的として作成したものであり、特定ファンドの勧誘資料ではありません。また、弊社ファンドの運用に何等影響を与えるものではありません。なお、掲載されている見解および図表等は当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。

■投資信託は、値動きのある資産(外貨建資産には為替変動リスクもあります。)を投資対象としているため、基準価額は変動します。したがって、元金を割り込むことがあります。投資信託の申込み・保有・換金時には、費用をご負担いただく場合があります。詳しくは、投資信託説明書(交付目論見書)をご覧ください。